住宅ローン比較.com>住宅ローンの繰上返済>住宅ローンと借り換え

このページにはプロモーションが含まれます

住宅ローンと借り換え

住宅ローンの「借り換え」をすると負担が下がるという話を耳にしたけど本当のところどうなんだろうか?借り換えって面倒なんじゃないの?借り換えをしたいんだけどどうすればいいのだろうか?

といったように、住宅ローンの借り換えについては疑問がたくさん出てくるはずです。

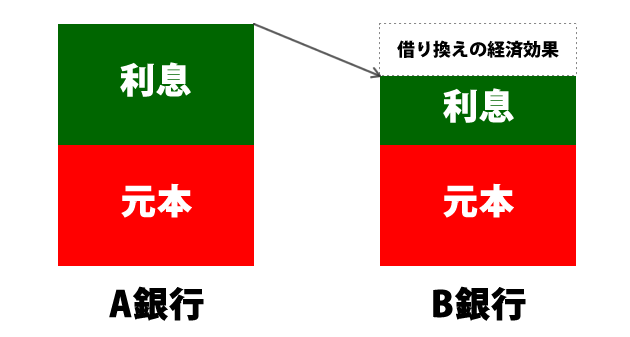

「借り換え」とは今住宅ローンを組んでいる銀行とは別の銀行からお金を借りて、そのお金を今借りている銀行に一括返済することで「ローンを乗り換える」ということです。

銀行を変更して金利を下げることができれば、月々のローン返済額やローン返済の総額(元金+利息)を小さくすることができます。数千万円という多額の借り入れである住宅ローンだからこそ借り換えは大きな経済的なメリットが生じることになるのです。

たとえば、残存期間が25年間で2000万円の住宅ローンで金利の金利を借り換えによって1%引き下げることができた場合、おおよそ300万円もの総返済額を引き下げることができます。

だからといって、すぐに借り換え!というのは正しいわけではありません。住宅ローンの借り換えをするのがベストかどうかは、現在のローン状況などによっても大きく左右されます。

「住宅ローンの借り換えを検討する時に読むサイト」では、これから借り換えを検討しようかと考えている方にとって、住宅ローンの借り換えの基本や手続き、銀行との交渉など借り換えをするときに知っておきたい基本的な知識を紹介していきます。

借り換えとは

借り換えというのは、今お金を借りているところから、別のところに乗り換えるということを指します。

たとえば、A銀行から2000万円の借入をして毎月返済をしているとします。

借り換えはB銀行から新たに2000万円の借り入れをして、その借りたお金でA銀行の借金2000万円を返済し、それ以降はB銀行に返済をしていくというものです。

これを「A銀行からB銀行に借り換えをした」というように表現します。

借り換えを検討する理由

借り換えを検討する理由としては、大きくは今の住宅ローンよりも魅力的な住宅ローンが誕生する可能性があるということです。

多くの場合は「金利の引き下げ」です。

先ほどの例でいえば、A銀行から金利3%でお金を借りていたとするとき、B銀行なら金利2%で借りられるという条件が提示されていたとします。

金利というのはお金を借りる時の値段のようなものです。 よりやすい商品があるからそっちに乗り換えるというのが借り換えの意味です。

特に住宅ローンのように借りる金額が大きいローンの場合、借り換えをすることによって得られるメリットも相当大きくなります。

一般的な借り換えローンの経済効果を測る目安としては以下が挙げられることが多いです。

- 今のローンと借り換え後の金利差が1%以上ある

- 今の住宅ローン残高が1000万円以上ある

- 今の住宅ローンの返済期間が10年以上ある

実際には、上記の数字がより大きくなるほど借り換えによる経済効果は大きくなります。

また、上記の水準にならない場合でも他の項目が大きい場合には経済効果が生まれる可能性があります。

たとえば、金利は0.7%しかないけど、ローン残高が2000万円、返済期間が20年あるという場合は経済効果がでてくるでしょう。

また、最近のネット銀行系の住宅ローンは保証料無料も多いです。既存契約に保証料を支払っている場合、借り換えによって払いすぎた保証料が戻ってきますので、こちらも経済的メリットに挙げることができますね。

本当にそんな風に借り換えでうまく行くの?

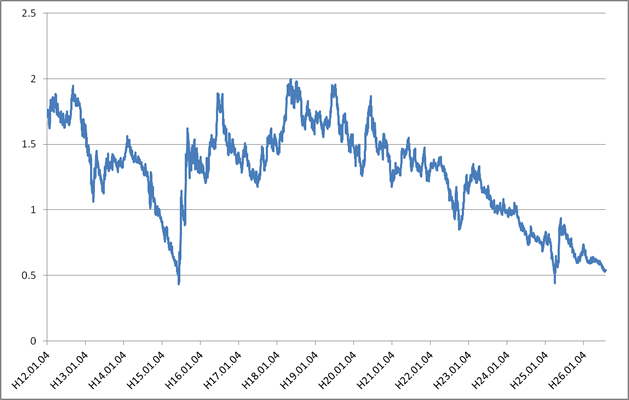

住宅ローンの金利はおおよそですが、「長期金利(10年もの国債利回り)」と呼ばれる金利によって決まります。

この金利は下記のグラフで示したような推移をしています。

これを見ても明らかですが、長期金利の水準は0.5%前後であり、ここ15年くらいの中でも最低水準で推移しています。

つまり、それだけ住宅ローン金利も下がっているということになります。

特に「平成17年以降で住宅ローンを組んだ方であれば借り換えによって住宅ローン金利が下がる可能性が高い」ということが言えます。

また、銀行における住宅ローンの占める重要性が上昇したということも借り換えにとっての追い風です。金利が下がっていることに加えて、銀行間での住宅ローン競争は激化の一途をたどっており、基準となる長期金利の下落以上のスピードで住宅ローンの金利が下がってきています。

こうした背景もあって、過去に住宅ローンを組んだ人は「借り換えによって経済的メリットを受けられる可能性が高い」といえるでしょう。

借り換えって道徳的にやってもいいの?今の銀行に悪くない?

でも、今の銀行とは30年間返済するって約束でローンを組んだわけで、もっと安い銀行が見つかったからってこっちの都合で変更(借り換え)してもいいの?と思うかもしれません。

答えは「全然問題ありません」

基本的に住宅ローンの契約において借り換えを制限するような条項などはありません。

「今の銀行のまま金利交渉という方法もある」でも紹介しますが、銀行側だって金利が安くなっているならそれに合わせて金利を引き下げてくれたっていいわけです。

それをしてくれないなら、こちらがより有利な条件を出してくれるところに切り替えるという行動はとがめられる行為ではありません。

借り換えローンにデメリットはないの?

デメリットというのは「借り換えにともない発生する手数料や税金」といったコストです。意外とこのコストというものはバカにできません。

わずかな金利差ではこのコストを吸収することがができないため、借り換えローンの金利次第では、やらない方がマシという事になりかねません。

そのため、住宅ローンの借り換えを検討するときは借り換えによる経済的なメリットとデメリットを比較した上で確実に利益が出るというケースのみ行うようにしましょう。

また、住宅ローンにおける保険(団信)についても問題が生じるケースがあります。健康状態によっては借り換えによって団体信用生命保険に加入できないというケースもあるからです。

団信も生命保険ですから、加入時には審査があります。健康であれば問題ないのですが、持病を抱えている、通院歴があるなどの保険にとってネガティブな情報があると加入できなくなる可能性があります。過去の契約は有効ですが、新規の契約ができなくなるというものです。

なので、借り換え時の健康状態によっては団信に加入できず万が一の場合の保証がなくなることもあります(団信なしでは住宅ローンの借り換えができないこともあります)。

まずは、借り換えの目的を明確にする

借り換えを行う場合、ローンの借り換えを行う目的というものを明確にして、借り換えによるメリットを十分に発揮させる必要があります。主な目的としては、金利を下げる、変動金利を固定金利にする(金利上昇を回避する)、現在の毎月の返済額を減らす(抑える)といったことが挙げられます。ここでは、それらの目的別に借り換えを行う方法を解説していきます。

>>まずは、借り換えの目的を明確にする

・総返済額を減らす

・金利上昇を回避する

・毎月の返済額を減らす

住宅ローンの借り換えとコスト

住宅ローンの借り換えには手数料というコストがかかります。そのため、単純に金利が安いというだけで借り換えをするわけにはいきません。金利を下げることができ、かつ手数料コストを抑えることができてはじめて、よい借り換えができたといえるのです。

>>住宅ローンの借り換えとコスト

住宅ローン借り換えまでのステップ

具体的に住宅ローンの借り換えを検討するときに、具体的にどのような流れで進めていけばいいのか具体的な手順を含めてを解説していきます。

>>住宅ローン借り換えまでステップ

・借り換えシミュレーションをやってみる

・候補の銀行を比較する

・今の銀行に交渉してみる

・仮審査の申込をする

・現在の銀行に一括繰上返済の申込

管理人イチオシの住宅ローン

・繰上返済の方法

|-期間短縮型

|-返済額軽減型

・繰上返済活用のポイント

|-繰上返済と手数料

|-繰上返済か運用か

|-金利見直しと繰上返済

|-繰上返済とマネープラン

|-繰上返済と借り換え

・ユニークな繰上返済制度

|-自動繰上返済

|-預金連動住宅ローン

・借り換えの基礎知識

・借り換えの目的

|-総返済額を減らす

|-金利上昇を回避する

|-毎月の返済額を減らす

・借り換えのコスト

・借り換えのステップ

|-シミュレーション

|-銀行候補

|-複数へ審査申込

|-全部繰上返済実施

住宅ローンの人気ランキング。あなたにピッタリの住宅ローンを比較・ランキング!

![]() 住宅ローン総合ランキング

住宅ローン総合ランキング![]()

新しく住宅ローンを組む方におすすめの住宅ローン。

![]() 借り換えローンランキング

借り換えローンランキング![]()

住宅ローンの借り換えをご検討中の方におすすめの住宅ローン

![]() リフォームローンランキング

リフォームローンランキング![]()

中古住宅、中古マンションにお勧めのリフォーム費用一体型住宅ローン

>>変動金利ランキング

>>10年固定金利ランキング

>>35年固定金利ランキング

![]() 住宅ローントピックス

住宅ローントピックス

最新の住宅ローンに関するニュースやトピックスを解説しています。

・メガバンクで借りるメリット、デメリット

・マイナス金利で住宅ローン金利は?

・住宅ローンでネット銀行の口座増加

・ネット銀行、対面ローン販売開始

・住宅ローンでキャッシュバック?

・国債格下げと住宅ローン金利

・運営者情報

・プライバシーポリシー

・リンク集